近期,高盛在最新研报中大幅上调闪迪(Western Digital旗下SanDisk)目标价,从140美元直接调升至280美元,并维持“买入”评级。

理由很直接——NAND闪存市场正进入一轮持续至2026年的供不应求超级周期,AI服务器需求激增、供给纪律强化,使制造商重新掌握定价权,利润率与盈利能力显著改善。

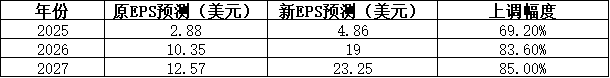

高盛预计,这一周期的盈利潜力尚未被市场充分反映,并因此将闪迪2025–2027年EPS预测平均上调79%,认为“市场仍未充分反映这场盈利弹性释放”。

一、业绩与指引全面超预期

高盛指出,强化市场信心的关键催化,是闪迪最新发布的三季度财报与四季度指引。

三季度关键数据:

· 营收:23.1亿美元,高于市场一致预期的21.7亿美元。

· 毛利率:29.9%,超出预期的29.3%。

· Non-GAAP EPS:1.22美元,大幅高于市场预期的0.90美元,。

四季度指引更为震撼:

· 营收中值:26亿美元,较市场一致预期23.7亿美元高出近10%。

· 毛利率中值:42%,相比三季度提升约12个百分点,远超市场预期的33.5%。

· Non-GAAP EPS中值:3.20美元,几乎是市场预期1.92美元的1.7倍。

高盛判断,闪迪的盈利拐点已经到来,且增长斜率远超市场共识。

二、供不应求的核心逻辑

强劲业绩的背后,是整个NAND行业供需关系的结构性反转。

1.供应端收缩,产能纪律强化

高盛指出,在经历两年价格下行后,全球NAND厂商(包括三星、SK海力士、美光、铠侠等)普遍采取极为谨慎的扩产策略。2024年以来的资本支出削减,使得整体产能增速明显放缓。

2.AI服务器带来新增刚需

AI服务器对DDR5与HBM的需求飙升,各大芯片厂纷纷将产能倾斜至利润更高的高带宽存储(HBM)产品,NAND与DDR4产能被迫“挤出”。这直接导致了消费级SSD与企业级NAND供给紧张。

3.价格上升已成事实

在供给趋紧与需求扩张的双重作用下,价格信号已经全面出现:

据报道,闪迪11月NAND合约价格上调幅度高达50%,DRAM价格同比暴涨171.8%,而三星与SK海力士的出货量仅能满足约七成订单。

高盛指出,这种“供应纪律+需求爆发”的格局,将使价格持续走高,且在2026年前难以缓解。

三、利润率拐点与盈利预测大幅上调

高盛认为,NAND供不应求的直接结果,是制造商重新获得定价权。价格上涨叠加高利润产品(企业级SSD、服务器存储模块)占比提升,推动毛利率显著扩张。

闪迪四季度42%的毛利率指引,正是这一趋势的体现。高盛认为,未来几个季度毛利率有望延续改善。

基于最新假设,高盛对闪迪未来三年的盈利预测进行了大幅上修:

高盛称,这一“指数级上调”反映出市场远未消化NAND周期上行的真正利润弹性。

四、估值逻辑重塑:目标价翻倍的底层推算

高盛将目标价上调至280美元的背后,是两项关键假设的同步调整:

盈利基数提升

报告将用于估值的“正常化每股收益”(Normalized EPS)从7.80美元提升至14.00美元,以反映高毛利与营收增长的新常态。

估值倍数上移

由于同业公司(如三星、美光)估值水平提升,高盛将闪迪适用市盈率从18倍提高至20倍,体现行业信心改善。

综合计算,闪迪的合理股价区间由此前的140美元扩张至280美元,对应报告发布当日测算约16%的上行空间。

五、AI周期驱动下的战略红利

高盛认为,本轮NAND上行周期与以往最大不同之处在于“AI驱动的持续需求弹性”。

AI数据中心扩容:每台AI服务器对存储的需求显著高于传统服务器,NAND使用量显著增加。

企业级SSD渗透提升:高性能企业级SSD(eSSD)替代传统HDD趋势明显,闪迪在该领域份额稳步提升。

下游应用多元化:除AI外,汽车电子、边缘计算、工业控制等场景也在拉动需求。

高盛指出,这一结构性需求扩张,使闪迪的盈利上行具备持续性而非短期性。

六、结论:超级周期才刚开始

AI服务器需求拉动、产能结构收紧、产品组合升级,共同推动这家存储厂商进入利润率的上升通道。

目标价280美元的核心逻辑:

· 行业供需错配将持续至2026年;

· 定价权回归制造端;

· EPS三年平均上调79%;

· 估值倍数与盈利能力同步提升。

在AI驱动的存储超级周期中,闪迪或将成为直接的受益者之一。